1ヶ月間、FIRE関連の本を複数読んでいたので少なからず意識してしまいます。

果たして私にもできるのだろうか?

簡単にシュミレーションしてみました。

まずはFIREについてのおさらいです。

FIREを実現するための方法:4%ルール

株式等の資産から得られる4%の運用益で生活費をまかなうことができれば、30年以上総資産(現金/株式等)を取り崩さず生活できる。

4%はアメリカのトリニティ大学の研究の中で、アメリカS&P500株価の成長率7%からインフレ率3%を差し引いて出された数字です。

日本にいてもアメリカ株は買えるし、日本のインフレ率はアメリカよりも低いのでこの4%というのは日本人でも参考にして問題ないかと思います。

シュミレーションの出発点は毎月の生活費です。

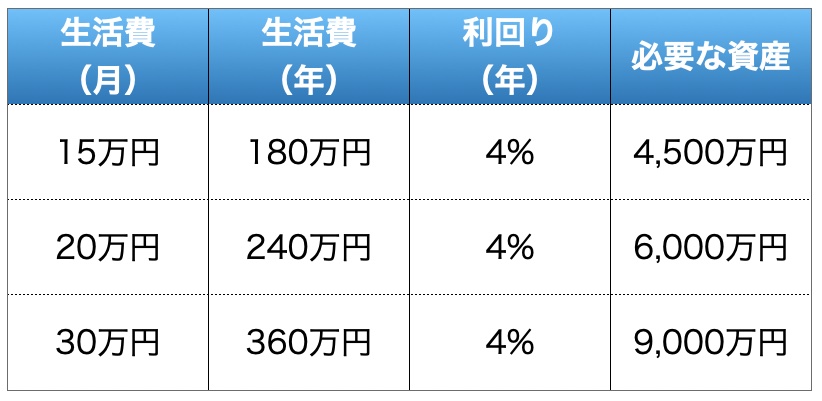

4%ルールでこのように生活費の違いにごとに必要な資産が逆算できます。(=年生活費 ÷ 4%)

「毎月の生活費が15万円の人は4,500万円の株式等の資産を持っていればそこから得られる運用益(株式の場合は配当金)でその資産4,500万円を取り崩さなくても生活できる」のです。

そして仮にその配当金が生活費を超える場合、その余剰分をさらに株式の買い付けに回せば、次回以降の配当金はさらに多くなり、資産がどんどん大きくなっていくのです。

そうなったら無双ですよね。

一方で、このように上手くいかないことを想定する必要もあります。

なぜなら株式等は「リスク資産=振れ幅のある資産」であり、「非リスク資産」の現金とは違うからです。

そこで考えるべきは「生活防衛費を現金でいくら持つべきか?」です。

これは年代や価値観によって異なりますが、大体2ヶ月〜2年間というのが相場みたいです。

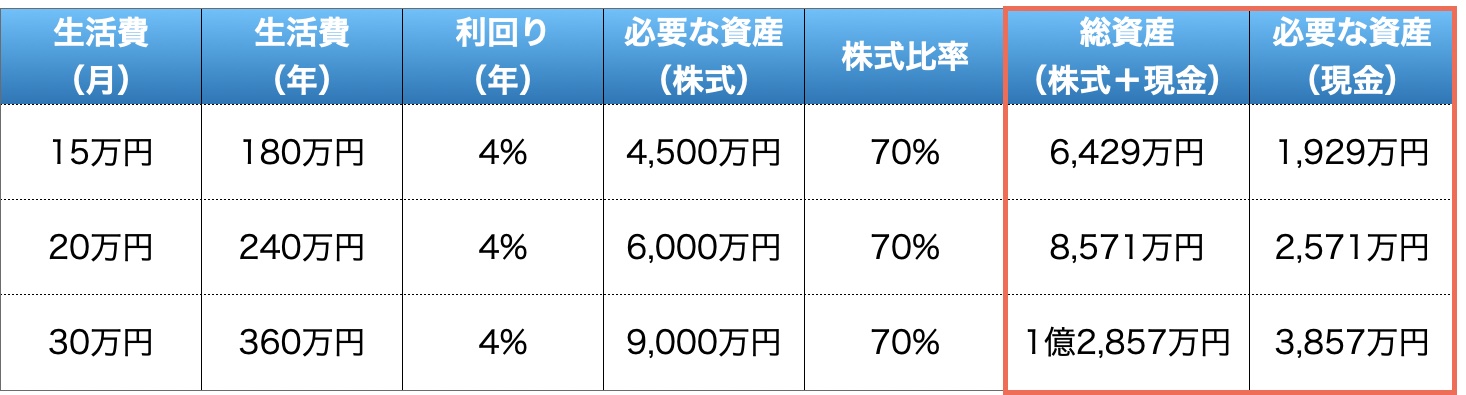

ただ、これと関連する情報で個人的に無視できないなと思ったのは総資産に占める現金比率の視点です。

仮に年間生活費が360万円の場合、4%ルールで株式資産が9,000万円、生活防衛費720万円を持っていたとしたら総資産(株式+現金)に占める現金比率はたったの7.4%です。

いくら生活費2年分を確保していたとしても、これはちょっと不安です。

先日紹介したおけいどんさんは年間生活費は約200万円で4%ルール&生活防衛費の観点でいうと5,400万円でFIREできるのに、実際彼は1億円貯めてからFIREされました。

また、DokGenさんも年代が上がるにつれて現金比率を高くすることを推奨されています。

(20代:20%、30代:30%、40代:40%、50代:50%)

そうすると先程のシュミレーションはこうなります。(30代を想定)

ちーん💦😵

ハードル上がってきますねぇ。。。

これをみると早く資産形成を始めなかったことを後悔し、無理に生活費を低くすることを考え始めてしまうかもしれませんが、それは杞憂です。なぜならこのシュミレーションは完全FIRE=一生働かない場合を想定したものなので。。。

実際、私が知っているFIREを達成した人のほぼ全てがサイドFIRE、あるいは仮面FIREなのです。

- サイドFIRE:配当金+サラリーマン卒業後、個人ビジネスで稼ぐ

- 仮面FIRE:配当金+あえてサラリーマンとして働き収入を得る

この場合だと、約3,000万円の資産を築いた時点でサラリーマン卒業、あるいはサラリーマン特有のストレスが少ない職場環境で悠々働く、という選択をされた方が出始めてきます。

こうなるとぐっと実現可能性が高まり、意欲が湧いてきますよね😊

これを踏まえて私の資産形成の目標を再考したいと思いますが、今日は長くなってしまったので別記事にて書いていきたいと思います。

Momo

参考にした本:

過去記事:

コメント